DEU 2022

-

1Informations financières et comptables

-

1.1.Analyse de l’activité du Groupe et des résultats consolidés

1.1.1.Événements de l'exercice

1.1.1.1.Faits notables

CONTEXTE ÉCONOMIQUE LIÉ AU COVID-19, À LA PÉNURIE DE COMPOSANTS ÉLECTRONIQUES ET AU CONFLIT MILITAIRE

EN UKRAINE

En 2022, la production automobile mondiale a augmenté de 6,7 % par rapport à 2021, passant de 77,2 millions de véhicules légers à 82,4 millions en 2022. Elle demeure significativement en dessous des 89,0 millions de véhicules légers produits en 2019, avant la crise du Covid-19. La production du premier semestre était en baisse de 1,1 %, principalement impactée par le premier trimestre (en baisse de 3,5 % par rapport au premier trimestre 2021) qui a subi le début de la guerre en Ukraine en février, alors que la seconde partie de l’année 2022 est en hausse de 14,8 %, reflétant principalement la base très faible de comparaison du troisième trimestre 2021.Elle a été pénalisée par les arrêts et reprises de production des constructeurs, à la suite des perturbations de la chaîne logistique du fait de la guerre en Ukraine, la pénurie persistante de composants électroniques et les impacts liés au Covid-19 en Chine :

- ■la Chine a été fortement pénalisée par les restrictions liées au Covid-19 mises en place en avril et mai (la production automobile était en baisse de 4,7 % sur le second trimestre 2022) puis par l’augmentation des cas de Covid-19 fin 2022 après la décision d’arrêter la politique de zéro Covid (la production automobile chinoise était en baisse de 5,5 % sur le dernier trimestre 2022);

- ■l’Europe a été fortement impactée par les arrêts et reprises de production du fait des perturbations logistiques liées à la guerre en Ukraine et à la pénurie persistante de composants électroniques avec une production automobile en baisse de 11,3 % au premier semestre 2022 par rapport à 2021, dont 17,5 % sur le premier trimestre;

- ■La pénurie de composants électroniques a perduré tout au long de l’année 2022 et devrait se réduire graduellement en 2023, sans pour autant se résorber complètement avant 2024;

- ■enfin, d’un point de vue macro-économique, 2022 a été caractérisé par des défis supplémentaires : une inflation élevée s’est étendue dans l’ensemble des pays, les risques d’approvisionnement en énergie ont poussé les prix à la hausse et les taux d’intérêt ont été augmentés pour contenir l’inflation.

Considérant l’activité très limitée du groupe en Russie (les ventes représentant 0,4 % du chiffre d’affaires total du groupe en 2022 à comparer à 1,4 % en 2021) du fait de la guerre en Ukraine, des décisions des constructeurs sur leurs opérations en Russie et de l’environnement incertain et complexe, le groupe a décidé de se désengager de Russie et a déprécié les actifs correspondants en 2022. Les impacts comptables détaillés sont décrits en note 6. Le groupe n’est pas présent en Ukraine.

1.1.1.2.Événements importants

Janvier 2022

- ■Faurecia a annoncé un partenariat avec BMW Group afin d’intégrer l’App Store de Faurecia Aptoide dans les futurs véhicules du Groupe. L’App Store permet de proposer une continuité digitale aux occupants des nouveaux modèles du premier constructeur mondial de voitures et de motos haut de gamme grâce à une offre d’applications innovantes et connectées.

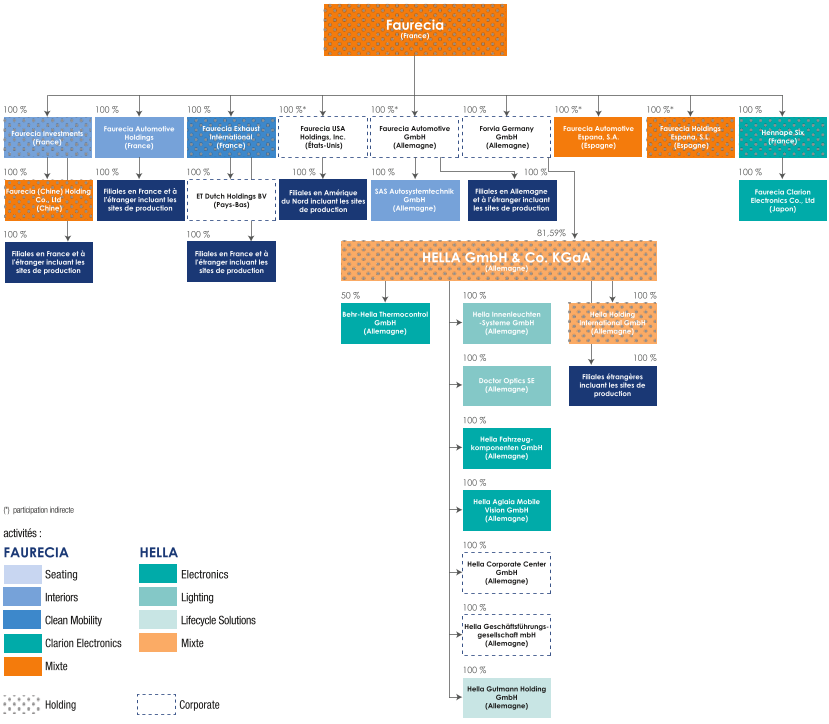

- ■Le 31 janvier 2022, Faurecia a annoncé la finalisation de la transaction HELLA, conformément au calendrier indicatif. Faurecia détient désormais une participation majoritaire supérieure à 80 % des actions de HELLA et consolidera HELLA dans ses comptes à compter du 1er février 2022. À l’issue de l’opération, le pool familial Hueck et Roepke a reçu 13 571 385 actions Faurecia nouvellement émises, devenant ainsi le principal actionnaire de Faurecia avec environ 9 % de son capital social. Le pool familial a accepté d’être soumis à un premier lock-up de ses actions Faurecia pendant 18 mois à compter de la date de clôture de l’acquisition et à un lock-up ultérieur de 12 mois supplémentaires pour la partie de ses actions Faurecia excédant 5 % du capital social de Faurecia.

Mars 2022

- ■Faurecia, participera avec MAN à un projet bavarois de création d’une flotte de poids lourds à l’hydrogène.

- Cette flotte sera fournie par le constructeur MAN et sera développée dans le cadre d’un programme soutenu par les autorités bavaroises.

- Faurecia, bénéficie du soutien du Ministère bavarois de l’Économie, du Développement régional et de l’Énergie à hauteur d’environ 7 millions d’euros afin de développer et homologuer une nouvelle taille de réservoir, parfaitement adaptée aux exigences de ces véhicules commerciaux, ainsi qu’à d’autres applications requérant un usage intensif.

Avril 2022

- ■La California Energy Commission (CEC) a sélectionné Symbio, Faurecia, Michelin, ainsi que GTI et d’autres partenaires industriels, pour le développement et la démonstration d’un camion de classe 8 à hydrogène destiné au transport régional, comme principaux contributeurs de l’initiative de mobilité zéro-émission hydrogène soutenue par l’État.

- Le projet « Symbio H2 Central Valley Express » a pour objet de développer un camion à piles à combustible hydrogène dont les performances seront équivalentes à celles d’un camion diesel de 15 litres, offrant ainsi une solution zéro-émission pour les usages intensifs du transport régional.

- ■Faurecia a annoncé un partenariat de longue durée à l’échelle mondiale avec Mercedes-Benz Group AG afin d’intégrer sa solution d’App Store, développée en collaboration avec Aptoide, dans le système multimédia MBUX de l’un des fournisseurs mondiaux de véhicules et de vans haut de gamme et de luxe.

- À compter de 2023, l’entreprise proposera un portefeuille d’applications personnalisées, qui sera mis à jour plusieurs fois par an afin d’améliorer l’expérience utilisateur.

Mai 2022

- ■Faurecia et Veolia ont signé un accord de coopération et de recherche pour développer conjointement des composés innovants pour les modules intérieurs de voitures, avec pour objectif d’atteindre 30 % de contenu recyclé en moyenne dès 2025. Grâce à ce partenariat, les deux entreprises pourront accélérer le déploiement en Europe de solutions durables de pointe pour les intérieurs de véhicules : tableaux de bord, panneaux de portes et consoles centrales. Veolia commencera à produire des matières premières secondaires sur ses sites de recyclage en France dès 2023.

- En 2011, avec NAFILean®, Faurecia a été le premier équipementier automobile à proposer une gamme complète de solutions de cockpit en biocomposites. Plus d’une décennie plus tard, NAFILean® est présent dans environ 13 millions de véhicules. L’empreinte CO2 de ces produits est inférieure de 28 % à celle de leurs homologues conventionnels entièrement à base de plastique.

- ■Faurecia a annoncé avoir signé un accord d’achats d’énergie avec ENGIE et EDP pour équiper plus de 150 de ses sites dans 22 pays avec des panneaux solaires.

- Ce partenariat est une étape majeure dans le plan d’actions de Faurecia pour devenir neutre en émissions de CO2 pour ses opérations industrielles (scopes 1 et 2) d’ici 2025.

Juin 2022

- ■Faurecia a remporté un contrat pour fournir des systèmes de stockage d’hydrogène grande capacité à la société Air Flow. Inclus dans un conteneur de taille standard, ces systèmes de stockage d’hydrogène seront destinés à alimenter des stations de recharge situées dans la Zero Emission Valley (ZEV), un projet dont HYmpulsion est le maître d’ouvrage.

- L’objectif du projet ZEV est de déployer d’ici 2024, 1 200 véhicules à pile à combustible et 20 stations à hydrogène dont certaines seront équipées d’électrolyseurs afin de produire de l’hydrogène à partir d’électricité renouvelable et sans émission de CO2.

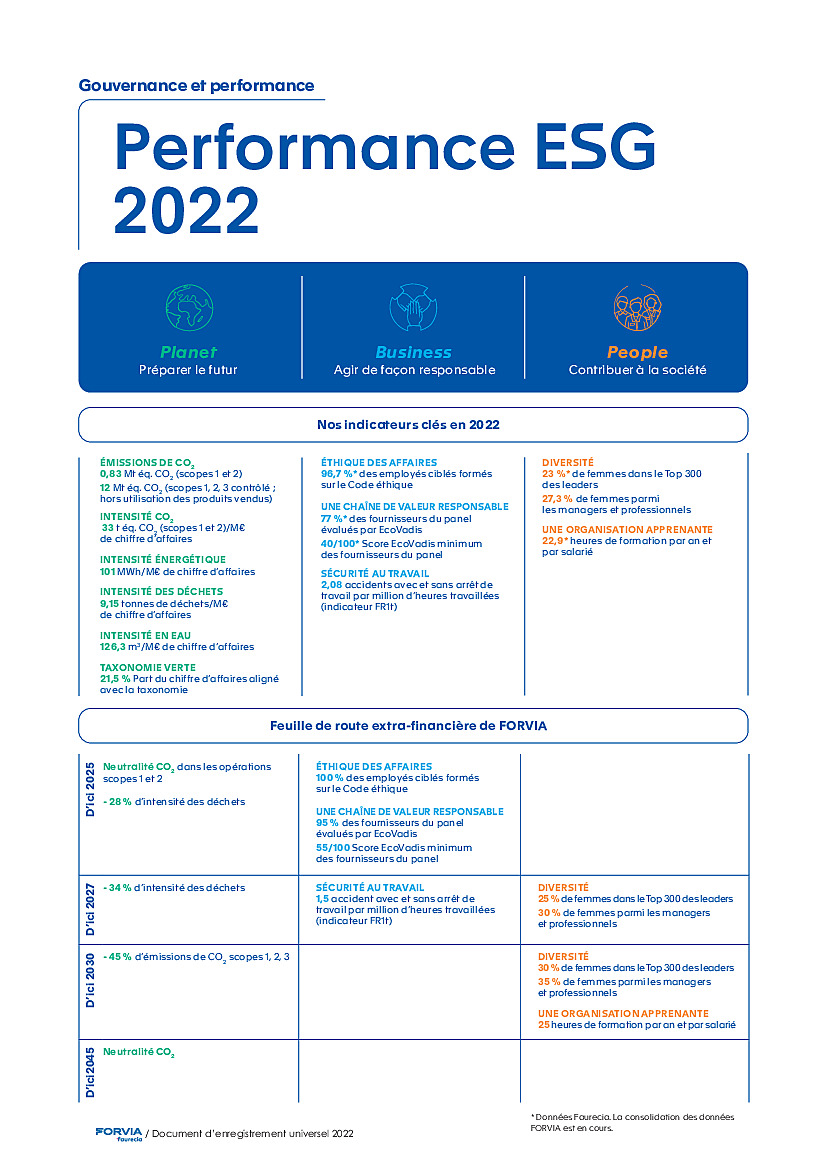

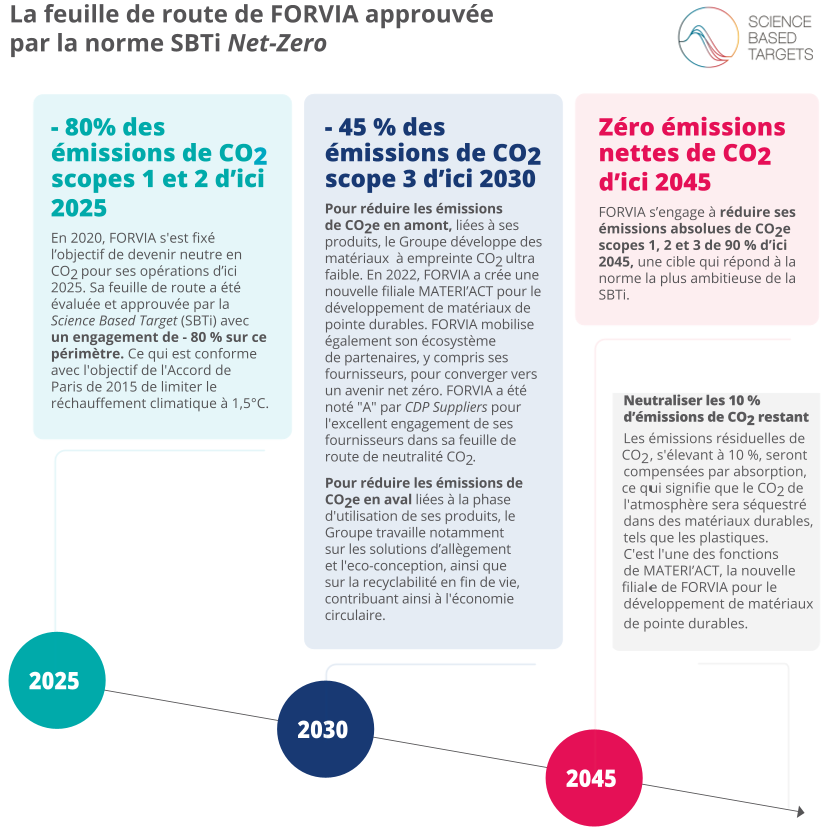

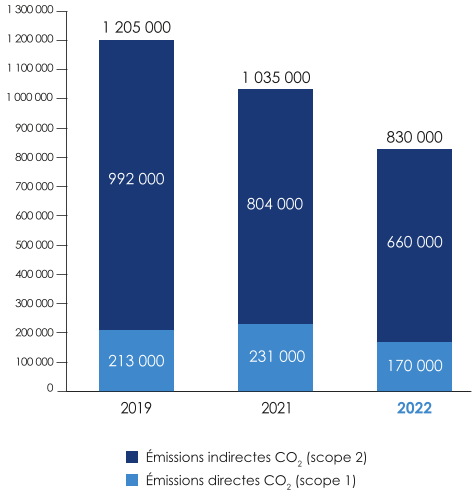

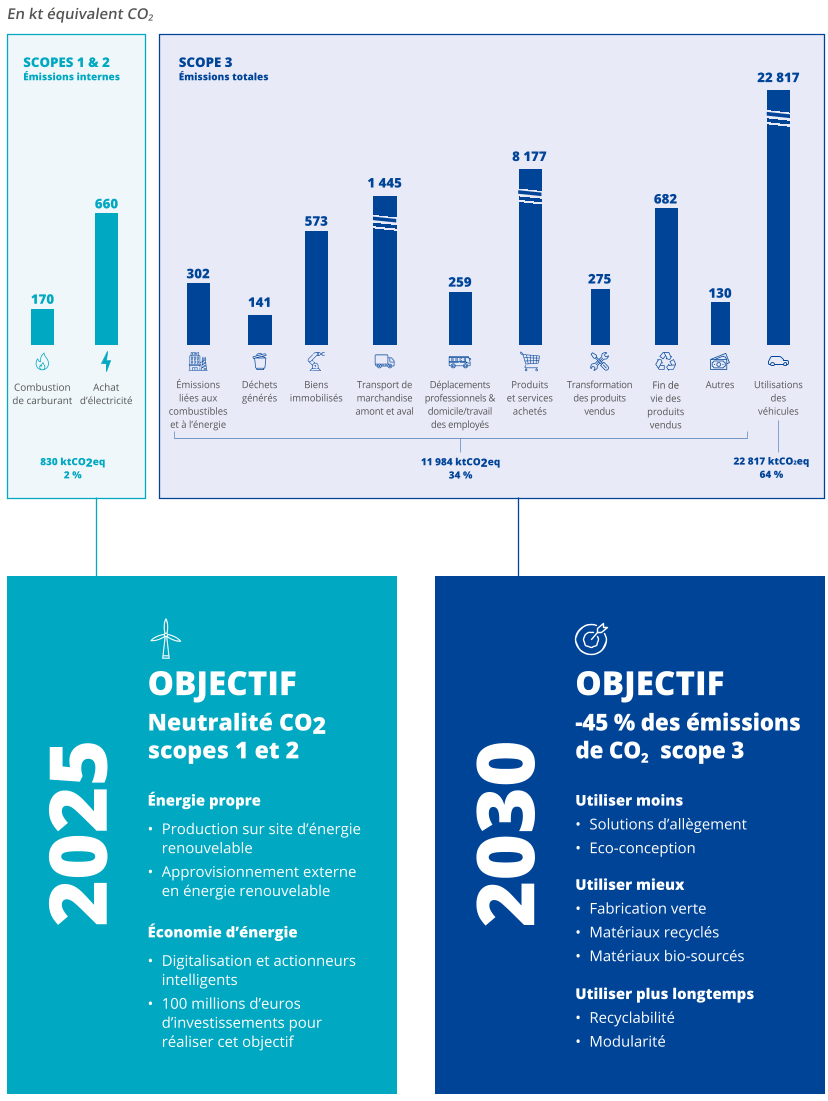

- ■FORVIA, a annoncé la validation de sa feuille de route en matière de neutralité CO2 par la Science Based Target initiative (SBTi) le 6 juin 2022. Ensemble, Faurecia et Hella atteindront des émissions nettes nulles d'ici 2045 - un objectif correspondant au standard le plus ambitieux de SBTi. Seules vingt entreprises dans le monde ont vu leur engagement zéro émission nette approuvé à ce jour.

Juillet 2022

- ■HELLA a annoncé avoir signé un accord de cession de sa participation de 33,33% dans HBPO à son co-actionnaire, Plastic Omnium pour 290 millions d’euros.

- ■Faurecia a signé un prêt de 315 millions d'euros avec la Banque Européenne d'Investissement (BEI).L’opération, d’un montant de 315 millions d'euros, est un prêt in fine d'une maturité de 7 ans.

- Ce prêt a permis à Faurecia de renforcer sa liquidité en allongeant la maturité de sa dette à un coût attractif.

Septembre 2022

- ■Faurecia a intégré l'indice Euronext CAC 40 ESG® qui regroupe les 40 sociétés de l’indice CAC® Large 60 ayant démontré les meilleures pratiques environnementales, sociales et de gouvernance (ESG).

- ■FORVIA a exposé cette année à l’IAA Transportation de Hanovre, pour la première fois avec ses deux marques Faurecia et HELLA. Le stand FORVIA a présenté l’expertise combinée des deux sociétés dans les domaines de l’éclairage, de l’électronique et de la mobilité propre et durable.

- ■Faurecia, a signé un prêt de $210 millions avec des banques d’Amérique latine. Cette transaction fait partie du programme de refinancement de l’acquisition de HELLA.

Ce prêt de $210 millions est structuré en une tranche en dollar et une tranche en pesos mexicain, avec une maturité à 2028. La marge au-dessus du taux de référence est en moyenne proche de 3,35%, ce qui représente un coût de financement attractif dans l’environnement actuel.

Octobre 2022

- ■Les activités de Faurecia, pour la mobilité zéro émission sont considérées relever d’intérêt commun pour l’Europe. Faurecia et Symbio comptent parmi les 10 projets supportés par le gouvernement français dans le cadre du PIIEC (Projet Important d’Intérêt Européen Commun). €2,1 milliards viendront soutenir l’ensemble de ces 10 projets pour accélérer l’industrie de l’hydrogène en France.

- ■Faurecia, a été retenue par HYVIA, une joint-venture entre le Groupe Renault et Plug. Faurecia fournira des systèmes de stockage d'hydrogène de nouvelle génération pour la production en série du Renault Master H2-TECH, fabriqué en France. Les systèmes de stockage d'hydrogène seront produits dans l'usine de Faurecia située à Allenjoie, en France, ayant une capacité de production de plus de 100 000 réservoirs par an.

- ■Faurecia, a annoncé la signature d'un contrat d'achat d'électricité (PPA) avec deux des plus grands investisseurs européens dans le domaine des énergies renouvelables, Octopus Energy Generation et Mirova, société de gestion dédiée à l'investissement durable et affiliée à Natixis Investment Managers. La capacité installée du projet est de 85,8 mégawatts (MW). Les éoliennes sont situées à Alingsas (Suède). Cet accord viendra soutenir l’objectif de FORVIA visant à atteindre des émissions de CO2 nettes nulles d'ici 2045.

Novembre 2022

- ■FORVIA, annonce la création de MATERI'ACT, une nouvelle marque pour développer et industrialiser des matériaux durables de pointe. FORVIA est le premier de l’industrie automobile dont l’objectif « zéro émission nette » est validé par le Science Based Target initiatives, et conforte ainsi son avantage technologique dans le domaine pour proposer des expériences de mobilités qui comptent pour chacun d’entre nous.

- ■Faurecia et HELLA, opérant conjointement sous le nom de FORVIA, ont organisé leur premier Capital Markets Day commun, au cours duquel le Groupe a présenté Power25, son nouveau plan à moyen terme visant à générer une croissance rentable, renforcer la génération de trésorerie et accélérer le désendettement du Groupe.

Les ambitions du plan Power25 de FORVIA se concentrent sur 3 axes stratégiques :- ■Piloter la croissance des ventes via l'innovation et le developement durable,

- ■Améliorer la profitabilité et baisser le seuil de rentabilité,

- ■Avoir une forte génération de cash et accélerer le désendettement du groupe.

- Ces axes se traduisent par les objectifs financiers suivants pour 2025 (sur la base d'une hypothèse de production automobile mondiale de 88 millions d'unités en 2025 et après l'effet estimé du programme de cession de 1 milliard d'euros d'ici fin 2023) :

- ■des ventes autour de 30 milliards d'euros en 2025,

- ■une marge opérationnelle > 7% des ventes en 2025,

- ■un net cash flow à 4% des ventes en 2025,

- ■Dette nette/EBITDA ajusté < 1,5x en Décembre 2025.

- ■FORVIA a reçu le prestigieux prix de l'innovation du CES 2023 dans la catégorie "Vehicle Tech & Advanced Mobility" en tant que « Lauréat » pour son système de phare numérique à puce « Solid State Lighting | High Definition » (SSL | HD).

- ■Faurecia a annoncé le succès du placement de 700 millions d’euros d’obligations senior liées au développement durable. Faurecia a placé les Obligations Durables échéance 2026 avec un coupon de 7,25%. Les Obligations Durables sont émises dans le cadre du Sustainability-Linked Financing Framework (le « Framework ») de Faurecia établi en octobre 2021.

Décembre 2022

- ■FORVIA a présenté ses toutes dernières solutions en matière d’électrification et de gestion de l’énergie, de conduite automatisée et sûre, et d’expériences personnalisées dans le cockpit numérique et durable. Grâce à ces technologies, FORVIA a démontré son engagement pour atteindre la neutralité carbone dans toutes ses activités et pour tous ses produits d’ici 2045.

- ■Faurecia, une société du groupe FORVIA, Michelin et Stellantis ont annoncé avoir entamé des négociations exclusives visant à permettre à Stellantis de prendre une participation au capital de Symbio, leader de la mobilité hydrogène zéro émission, afin de jouer un rôle majeur dans ce secteur aux côtés des actionnaires existants, Faurecia et Michelin.

Janvier 2023

- ■Faurecia a annoncé le succès d’une émission d’Obligations Additionnelles liées au développement durable, de maturité 2026 et de coupon 7,25% (les "Obligations Additionnelles") à travers un placement privé arrangé par BNP Paribas. Faurecia a placé ces Obligations Additionnelles à 101,75 % du pair, soit un taux de rendement de 6,65 %.

Février 2023

- ■Faurecia a émis le 1er février 2023 250 millions d’euros d’Obligations Additionnelles liées au développement durable, de maturité 2026 et de coupon 7,25 % ; le produit net de l’émission de ces Obligations Additionnelles sera affecté au remboursement complet du Bridge-to-Bond et du Bridge-to-Equity liés à l’acquisition de HELLA et à ses besoins de financement.

- ■Faurecia a entamé en février 2023 des négociations exclusives avec Cummins concernant la cession potentielle d’une partie de son activité de post-traitement des gaz d’échappement pour les véhicules utilitaires. La transaction potentielle ferait l’objet d'une consultation des représentants du personnel et serait par ailleurs soumise aux conditions suspensives usuelles, notamment aux approbations réglementaires.

- ■Faurecia a annoncé mi février 2023 avoir signé avec le groupe Motherson un accord par lequel Motherson s’engage à acquérir la division SAS Cockpit Modules de Faurecia (assemblage et services logistiques), reportée dans le segment Interiors, pour une valeur d’entreprise de 540 millions d’euros. La transaction sera soumise aux conditions suspensives usuelles, notamment aux approbations réglementaires.

L'ensemble des communiqués relatifs à ces évènements est consultable sur le site www.faurecia.com

-

1.2.Perspectives

La GUIDANCE FORVIA 2023

- ■Une production automobile mondiale de 82 millions de véhicules en 2023, globalement stable par rapport à la production réelle de 2022 et plus prudente que les dernières prévisions de S&P (85 millions),

- ■Principaux taux de change : USD/€ @ 1,10 et CNY/€ @ 7,50,

- ■Chiffre d'affaires compris entre 25,2 et 26,2 milliards d'euros, dont un impact estimé sur les ventes de -1,3 milliard d'euros

résultant des cessions annoncées à ce jour (principalement la déconsolidation de SAS à partir du 1er janvier 2023

conformément à IFRS 5 et de l’activité à vendre à Cummins à partir du 1er juillet 2023) - ■Marge opérationnelle entre 5 % et 6 % des ventes

- ■Cashflow net supérieur à 1,5 % du chiffre d'affaires

- ■Ratio Dette nette/EBITDA ajusté compris entre 2,0x et 2,4x au 31 décembre 2023, intégrant l'effet du programme de

cession de 1 MD EUR d'ici la fin de 2023

-

1.3.Comptes consolidés

Dans les états financiers présentés ci-après, il faut noter que :

- ■les données présentées pour l'exercice 2021 correspondent aux données FAURECIA publiées en février 2022 ;

- ■les données présentées pour l'exercice 2022 incluent l'impact majeur de la consolidation de HELLA depuis le 1er février 2022 (11 mois sur l'exercice 2022).

1.3.1.État du résultat global de la période

(en millions d’euros)

Notes

2022

2021

Chiffre d’affaires

4

25 458,2

15 617,8

Coûts des biens et services vendus

5

(22 234,1)

(13 734,4)

Frais d’études, de recherche et développement

5

(896,7)

(330,9)

Frais généraux et commerciaux

5

(1 212,5)

(690,8)

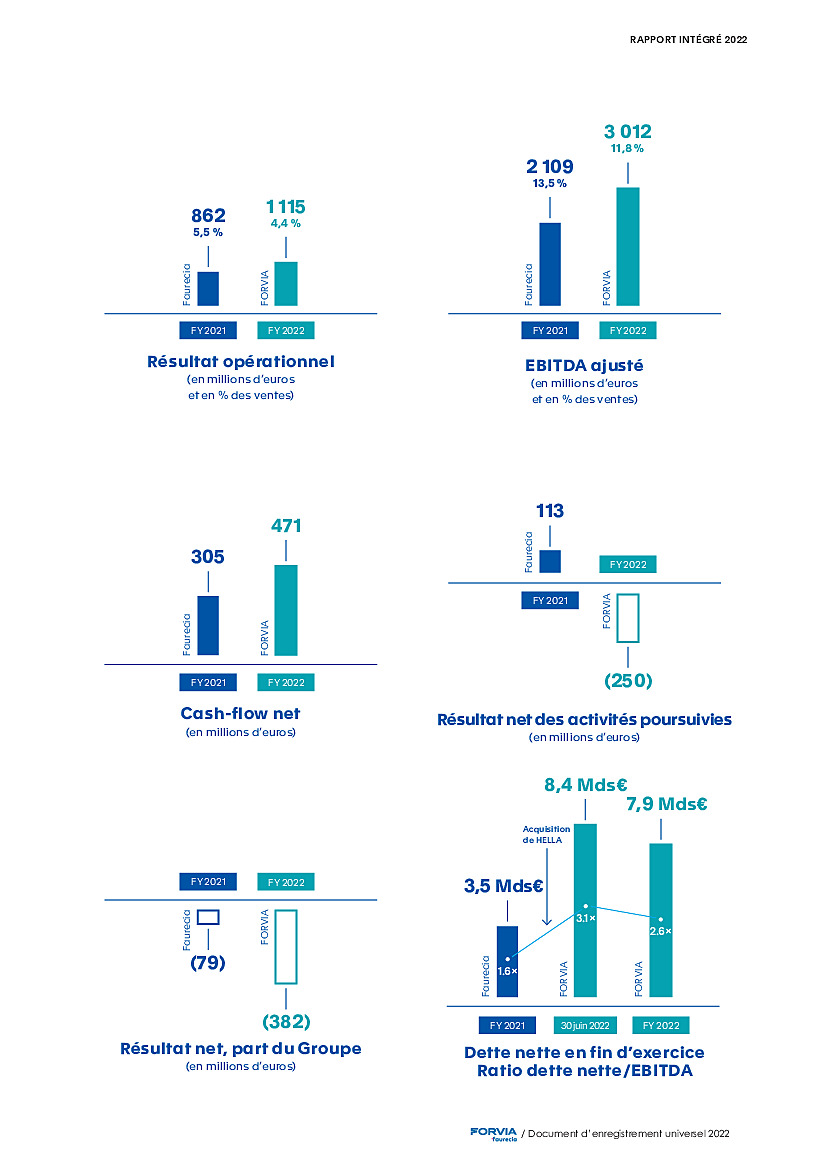

Marge opérationnelle (avant amortissement des actifs

incorporels acquis)4

1 114,9

861,7

Amortissement des actifs incorporels acquis

11

(218,6)

(92,6)

Marge opérationnelle (après amortissement des actifs

incorporels acquis)896,3

769,1

Autres revenus opérationnels non courants

6

1,8

6,0

Autres charges opérationnelles non courantes

6

(451,0)

(244,5)

Produits sur prêts, titres de placement et trésorerie

51,6

32,0

Charges de financement

7

(385,3)

(239,3)

Autres revenus et charges financiers

7

(188,9)

(47,2)

Résultat des entreprises contrôlées avant impôts

(75,5)

276,1

Impôts

8

(186,3)

(138,8)

dont Impôts différés

8

181,4

95,0

Résultat net des entreprises contrôlées

(261,8)

137,3

Résultat net des sociétés mises en équivalence

13

11,4

(24,6)

Résultat net des activités poursuivies

(250,4)

112,7

Résultat net des activités non poursuivies

2.3

0,0

(96,5)

Résultat net consolidé

(250,4)

16,2

Part du Groupe

(381,8)

(78,8)

Part des intérêts minoritaires des activités poursuivies

23

131,4

95,0

Part des intérêts minoritaires des activités non poursuivies

0,0

0,0

Résultat net par action (en euros)

9

(2,20)

(0,57)

Résultat net dilué par action (en euros)

9

(2,20)

(0,57)

Résultat net des activités poursuivies par action (en euros)

9

(2,20)

0,13

Résultat net des activités poursuivies dilué par action (en euros)

9

(2,20)

0,13

Résultat net des activités non poursuivies par action (en euros)

9

NA

(0,70)

Résultat net des activités non poursuivies dilué par action (en euros)

9

NA

(0,70)

Autres éléments du résultat global de la période

(en millions d’euros)

Notes

2022

2021

Résultat net consolidé

(250,4)

16,2

Éléments recyclables en compte de résultat des activités poursuivies

70,5

259,4

Réévaluation à la juste valeur des couvertures de flux futurs

92,6

3,9

dont produits (charges) portés en capitaux propres

82,5

10,9

dont produits (charges) transférés en résultat de la période

10,1

(7,0)

Écarts de change sur conversion des activités à l’étranger

2,8

256,6

Effets d’impôts

(24,9)

(1,1)

Éléments non recyclables en compte de résultat des activités poursuivies

168,7

45,1

Écarts actuariels sur les avantages postérieurs à l’emploi

25

244,3

54,1

Effets d’impôts

(75,6)

(9,0)

Autres éléments du résultat global des activités non poursuivies

0,0

6,5

résultat global DE L'EXERCICE

(11,2)

327,2

Part du Groupe

(150,8)

196,9

Part des intérêts minoritaires

139,6

130,3

-

Note 11 Immobilisations incorporelles

Note 11Immobilisations incorporelles

A.Coûts d’études et de développement

Conformément à la norme IAS 38, les coûts d’études engagés pour fabriquer et livrer des modules dans le cadre d’une commande spécifique reçue du client et considérés comme des coûts de préproduction pour les pièces série, sont inscrits à l’actif du bilan en immobilisations incorporelles, dès que l’entreprise peut notamment démontrer :

- ■son intention et sa capacité financière et technique de mener le projet à son terme ;

- ■que les recettes attendues du contrat avec le client sont probables et peuvent être estimées de façon raisonnable ;

- ■que les coûts à terminaison des contrats peuvent être estimés de façon fiable.

Ces coûts immobilisés sont amortis au rythme des quantités de pièces livrées au client, avec une durée maximale de cinq ans sauf cas particuliers.

Les frais de recherche ainsi que les coûts des études ne remplissant pas les conditions présentées ci-dessus sont comptabilisés en charges dans l’exercice au cours duquel ils sont encourus.

B.Autres immobilisations incorporelles

Les autres immobilisations incorporelles comprennent les coûts de développement ou d’acquisition des logiciels informatiques à usage interne, amortis linéairement sur une durée comprise entre un et trois ans, ainsi que de brevets et licences. Elles comprennent également les actifs incorporels acquis dans le cadre de regroupements d’entreprises (contrats clients…) ; ces actifs sont amortis sur la durée des contrats considérés.

(en millions d’euros)

Coûts de déve-

loppementLogiciels

et autresActifs

incorporels

acquisTotal

Montant net au 1er janvier 2021

2 059,7

74,2

534,1

2 668,0

Augmentations

671,7

5,6

0,0

677,3

Dotation aux amortissements

(507,0)

(42,6)

(92,6)

(642,2)

Dotation aux provisions

19,5

0,0

0,0

19,5

Écart de change et autres

24,5

29,0

24,2

77,8

Montant net au 31 décembre 2021

2 268,4

66,2

465,8

2 800,4

Augmentations

969,1

18,7

0,0

987,8

Dotation aux amortissements

(680,0)

(40,7)

(218,6)

(939,3)

Dotation aux provisions

(45,4)

(0,5)

0,0

(45,9)

Écart de change et autres

486,5

45,6

1 255,0*

1 787,1

Montant net au 31 décembre 2022

2 998,6

89,3

1 502,1

4 590,1

* cf note 10A.

La valeur comptable des frais de développement affectables à un contrat client ainsi que des outillages spécifiques correspondants est comparée à la valeur actualisée des flux nets futurs de trésorerie, attendus sur le contrat, en prenant la meilleure estimation possible des ventes futures. Les volumes pris en compte dans les Business Plans Faurecia sont les meilleures estimations du marketing Faurecia, sur la base des prévisions des constructeurs lorsqu’elles sont disponibles.

-

Note 28 Dettes diverses

Note 28Dettes diverses

-

1.4.Rapport des commissaires aux comptes sur les comptes consolidés au 31 décembre 2022

Opinion

En exécution de la mission qui nous a été confiée par votre assemblée générale, nous avons effectué l’audit des comptes consolidés de la société Faurecia relatifs à l’exercice clos le 31 décembre 2022, tels qu’ils sont joints au présent rapport.

Nous certifions que les comptes consolidés sont, au regard du référentiel IFRS tel qu’adopté dans l’Union européenne, réguliers et sincères et donnent une image fidèle du résultat des opérations de l’exercice écoulé ainsi que de la situation financière et du patrimoine, à la fin de l’exercice, de l’ensemble constitué par les personnes et entités comprises dans la consolidation.

-

1.5.Analyse de l’activité de la Société et des résultats sociaux

Faurecia S.E., société holding, assure directement ou indirectement des prestations de services au profit de sociétés du Groupe dans les domaines financiers, comptables, informatiques et de gestion générale ou administrative.

Le chiffre d’affaires 2022 augmente à 96,6 millions d’euros, à comparer à 42,5 millions d’euros en 2021.

Faurecia facture une redevance de marque dont l’assiette est basée sur le niveau d’activité. Cette redevance étendue depuis 2015 à l’ensemble du périmètre des sociétés détenues à 100 % par le Groupe s’élève en net à 64,2 millions d’euros en 2022 contre 52,3 millions d’euros en 2021.

Résultats

Le résultat d’exploitation de l’exercice 2022 est un profit de 18,5 millions d’euros, à comparer à une perte de 24,5 millions d’euros en 2021.

Le résultat financier est un produit net de 314,0 millions d’euros, à comparer à un produit net de 218,2 millions d’euros en 2021.

La variation est principalement imputable à la hausse des dividendes reçus passant de 208,2 millions d’euros en 2021 à 277,3 millions d’euros en 2022. Les produits d’intérêt, nets des charges d’intérêts, représentent 44,1 millions d’euros à comparer à 6,8 millions d’euros en 2021.

Le résultat exceptionnel de l’exercice est une perte de 2,4 millions d’euros à comparer à une perte de 2,5 millions d’euros en 2021.

Le produit d’impôt s’élève à 14,3 millions d’euros, à comparer à 21,4 millions d’euros pour 2021. Il correspond au produit d’impôt constaté du fait des résultats bénéficiaires de filiales françaises comprises dans le groupe fiscal d’intégration.

Le résultat net de l’exercice est un profit de 344,3 millions d’euros (5). Il se compare à un profit de 212,6 millions d’euros en 2021.

-

1.6.Comptes sociaux au 31 décembre 2022

1.6.1.Compte de résultat

(en milliers d’euros)

Notes

2022

2021

Prestations de services

96 589

42 481

Chiffre d’affaires

96 589

42 481

Services extérieurs

(111 441)

(146 373)

Impôts, taxes et versements assimilés

(2 685)

(2 133)

Salaires et traitements

(15 524)

(4 883)

Charges sociales

(7 937)

(2 435)

Dotations aux amortissements et aux

provisions, (moins reprises) et transferts de charges

3

(3 591)

37 215

Autres produits / (charges)

4

63 061

51 583

Total des charges et produits d’exploitation

(78 117)

(67 026)

Résultat d’exploitation

18 472

(24 545)

Produits financiers

5

790 244

454 377

Charges financières

5

(476 261)

(236 186)

Résultat financier

5

313 983

218 191

Résultat courant

332 455

193 646

Produits exceptionnels

6

739

319

Charges exceptionnelles

6

(3 160)

(2 828)

Résultat exceptionnel

6

(2 421)

(2 509)

Participation des salariés aux fruits de l’expansion

(9)

(12)

Impôts sur les bénéfices

7

14 300

21 426

Résultat net

344 325

212 551

-

1.7.Rapport des commissaires aux comptes sur les comptes annuels

Opinion

En exécution de la mission qui nous a été confiée par votre assemblée générale, nous avons effectué l’audit des comptes annuels de la société Faurecia relatifs à l’exercice clos le 31 décembre 2022, tels qu’ils sont joints au présent rapport.

-

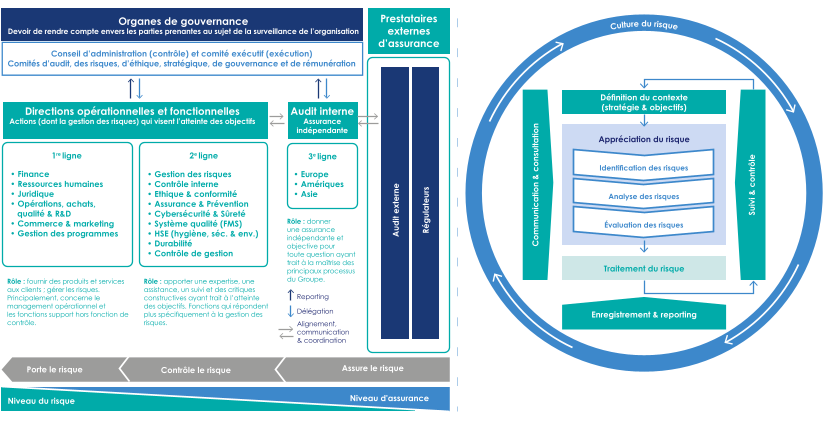

2Facteurs et maîtrise du risque

Ce chapitre présente les acteurs du dispositif de maîtrise du risque du groupe FORVIA appelé Enterprise Risk Management program (ERM) ainsi que les principaux facteurs du risque auxquels le Groupe estime être exposé à la date du présent Document d’enregistrement universel. Toutefois, d’autres risques dont le Groupe n’a pas connaissance à la date du présent Document d’enregistrement universel, ou dont la réalisation n’est pas considérée, à cette date, comme susceptible d’avoir un impact défavorable significatif sur le Groupe, ses activités, sa situation financière, ses résultats ou ses perspectives, peuvent exister ou survenir. C'est une vision unique de l'équipe de direction du risque de Faurecia et de HELLA.

-

2.1.Méthodologie, description des principaux facteurs du risque et de leur maîtrise

Le Groupe exerce ses activités dans un environnement en transformation permanente. Il s’expose ainsi à des facteurs du risque, qui pourraient se traduire par des évènements dont la probabilité d’occurrence et/ou de gravité pourraient nuire à la réalisation de ses objectifs à court, moyen ou long terme.

Méthodologie

Le Groupe réalise annuellement une cartographie de tolérance au risque du Groupe en utilisant une approche globale qui se décompose en plusieurs étapes :

- la définition du contexte et des objectifs associés du Groupe ; cette phase de stratégie prospective est réalisée en début d'année dans le cadre du plan stratégique. Grâce à une approche bottom-up, pour chaque ligne de produit, le livrable est formalisé avec une analyse SWOT et une cartographie de tolérance au risque. Celle-ci intègre 3 éléments clefs :

- ■les incertitudes, liées à l'environnement global et au secteur de l'automobile,

- ■les menaces connues ou inconnues qui pourraient toucher les objectifs du Groupe,

- ■les opportunités associées aux menaces identifiées pour permettre d'atteindre les objectifs du Groupe,

- Une version est ensuite consolidée par activité avec les entrées de ses lignes de produits pour former une cartographie stratégique du risque qui représente l'impact en fonction de l'horizon de temps ; une dernière version est consolidée pour le Groupe.

- l'appréciation du risque dont le Groupe a connaissance, avec 3 phases :

- ■l'identification du risque qui s'appréhende via diverses méthodes, dont notamment la réalisation d'enquêtes et d'entretiens avec les principales parties prenantes au niveau du Groupe et des activités,

- ■l'analyse du risque par les causes et les conséquences pour mieux qualifier les paramètres du risque par une méthode qualitative,

- ■l'évaluation du risque selon la méthode de hiérarchisation décrite ci-après,

- le traitement du risque avec les 4 leviers appelés les "4T" (terminer ou éviter, traiter ou réduire, transférer ou partager et/ou enfin tolérer le risque résiduel) et ce grâce aux outils de maîtrise du risque qui s'appliquent sur :

- ■la probabilité d'occurence avec les mesures de contrôle, pour anticiper l'apparition de tout évènement connu et possible,

- ■l'impact net (ou la gravité) avec les plans d'atténuation adaptés, pour limiter au maximum les effets de tout évènement préjudiciable.

La cartographie du risque Groupe évolue chaque année en fonction du contexte externe et interne. Elle est soumise au Comité des risques pour approbation.

- ■la cartographie des risques de corruption en application des dispositions de la loi Sapin II ;

- ■la cartographie des risques extra-financiers dans le cadre de la Déclaration de performance extra-financière.

Depuis 2022, des analyses du risque plus granulaires sont réalisées au niveau des fonctions, des Business Groups ou des régions et qui permettent d'alimenter la vision du Groupe. Elles donnent aussi plus d'autonomie aux équipes opérationnelles grâce au déploiement d'outils et permettent de les sensibiliser à la culture et à la maîtrise du risque. Le résultat est formalisé sous la forme de cartographies de tolérance au risque. Elles sont spécifiques au périmètre concerné et sont accompagnées de mesures et de plans d'atténuation du risque.

L'articulation des travaux entre la gestion du risque et le contrôle interne est décrite à la section 2.2.2.2. « Le contrôle interne » du présent chapitre.

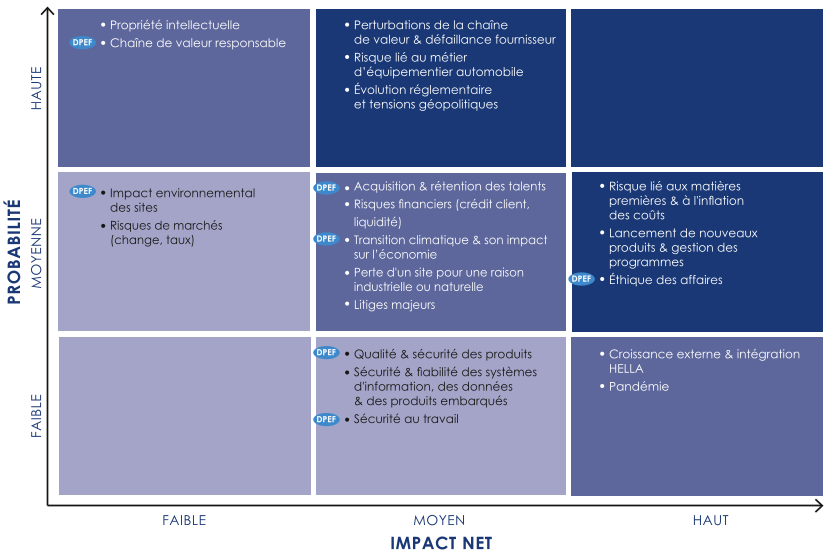

L’appréciation des principaux risques prend en compte les mesures de maîtrise mises en œuvre pour réduire le risque (le risque est net ou résiduel) et repose sur une cartographie simplifiée de tolérance au risque avec une échelle à trois niveaux :

- ■l’impact ou la gravité (faible/moyen/élevé) qui se caractérise par des critères financiers, opérationnels, de réputation, humains et/ou juridiques ;

- ■la probabilité d’occurrence (faible/moyen/élevé) qui se caractérise par une fréquence.

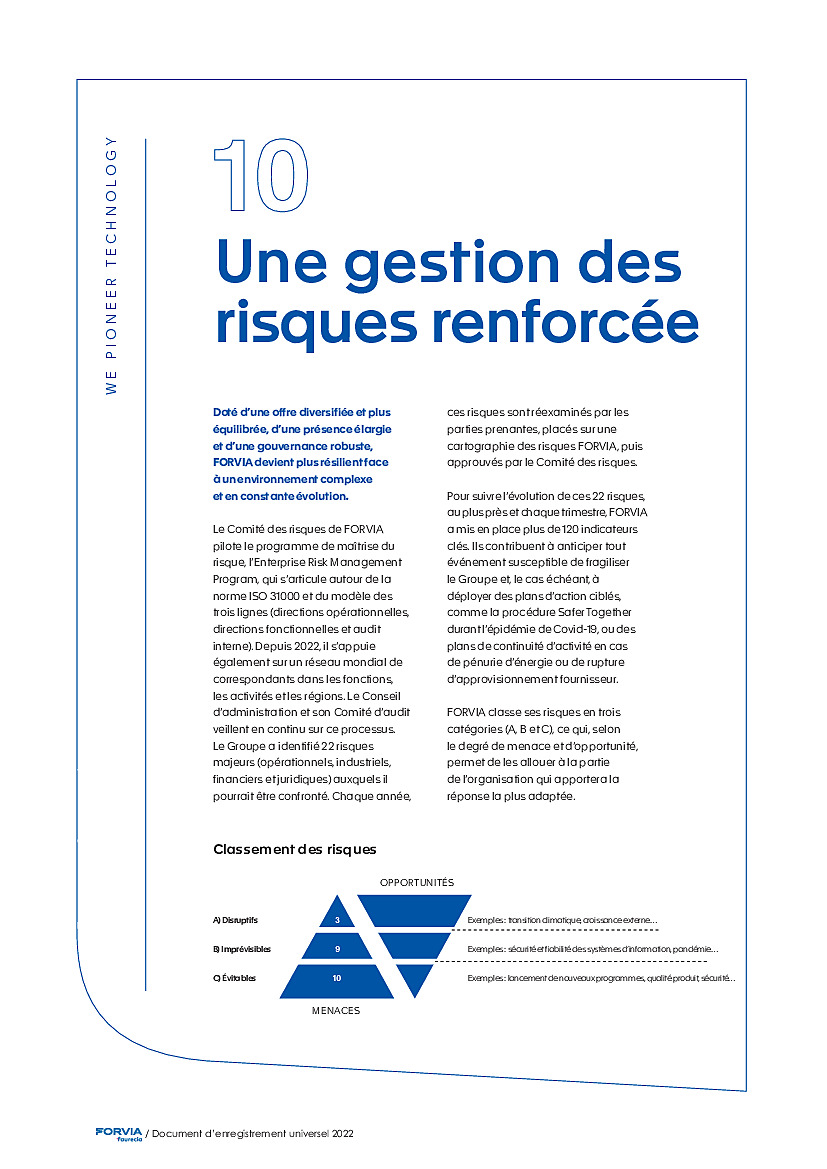

En 2022, le Groupe a crée une méthode appelée ABC Risk class qui répartit les menaces du Groupe pour mieux maîtriser le risque (voir le paragraphe 2.2.4 La Direction du risque).

La cartographie simplifiée des principaux facteurs du risque est représentée ci-dessous. Les différents facteurs du risque figurant dans cette figure sont détaillés au sein de cette section. La cartographie de tolérance au risque constitue un outil interne de pilotage de ces facteurs du risque. Elle fait l’objet d’une validation par le Comité d’audit et par le Conseil d'administration.

En complément de la cartographie simplifiée des principaux risques ci-dessus, le tableau ci-après présente une vision synthétique des facteurs du risque ainsi que des mesures de maîtrise qui y sont associées. Les catégories ci-dessous ne sont pas présentées par ordre d’importance. En revanche, au sein de chaque catégorie, les facteurs du risque sont présentés selon un ordre d’importance décroissante déterminé par le Groupe à la date du présent Document d‘enregistrement universel sur la base d’une évaluation de leur probabilité et de leur impact potentiel compte tenu des mesures de maîtrise mises en œuvre (risque net). L’appréciation par le Groupe de cet ordre d’importance peut toutefois être modifiée à tout moment, notamment en raison de la survenance de faits nouveaux externes ou propres au Groupe. En outre, même un risque actuellement considéré comme moins important pourrait avoir un impact significatif sur le Groupe s’il se concrétisait à l’avenir.

D’autres risques dont le Groupe n’a pas connaissance à ce jour, ou qu’il ne considère pas comme significatifs à la date du présent Document d’enregistrement universel, pourraient également affecter ses activités.

Facteurs du risque

Principales mesures de la maîtrise du risque

Probabilité

Impact

Section associée

Risques opérationnels & industriels

2.1.1.

Perturbations de la chaîne de valeur & défaillance fournisseur

- ■Processus de qualification du panel fournisseur selon des critères précis (innovation, qualité, coût, cash, délais, etc.)

- ■Évaluation systématique des risques fournisseurs lors du sourcing committee dédié

- ■Prise en compte des risques géopolitiques, sociaux, éthiques, économiques et financiers

- ■Suivi mensuel de la performance opérationnelle et financière

- ■Plan de développement des fournisseurs (logistique, qualité, développement international, etc.)

- ■Mise en place d’une solution de gestion du risque fournisseur

- ■Analyse de la capacité des fournisseurs au delà du rang 2 pour les familles critiques

●●●

●●○

2.1.1.9.

Risque lié au métier d’équipementier automobile

- ■Diversité des ventes par région, par marque et par modèle de véhicule

- ■Veille concurrentielle permanente

- ■Innovation et investissement en recherche et développement

- ■Mode de pilotage anticipé permettant d’ajuster les moyens de production

●●●

●●○

2.1.1.3.

Lancement de nouveaux produits & gestion des programmes

- ■Existence d’un standard organisant la vie d’un programme

- ■Évaluation systématique du risque programme avec 20 critères dès la phase initiale

- ■Revue mensuelle des programmes et suivi des plans d’action

- ■Audit régulier de chaque centre de développement et des sites industriels

●●○

●●●

2.1.1.5.

DPEF

Acquisition & rétention des talents

- ■Partenariats avec plus de 100 établissements supérieurs

- ■Programme d’intégration des nouveaux arrivants avec une plateforme dédiée

- ■Politique de mobilité interne (y compris à l’étranger)

- ■Revue régulière de la politique de rémunération

- ■Indicateurs quantitatifs via un reporting dédié

- ■Plans de succession des postes clefs

●●○

●●○

2.1.1.12.

DPEF

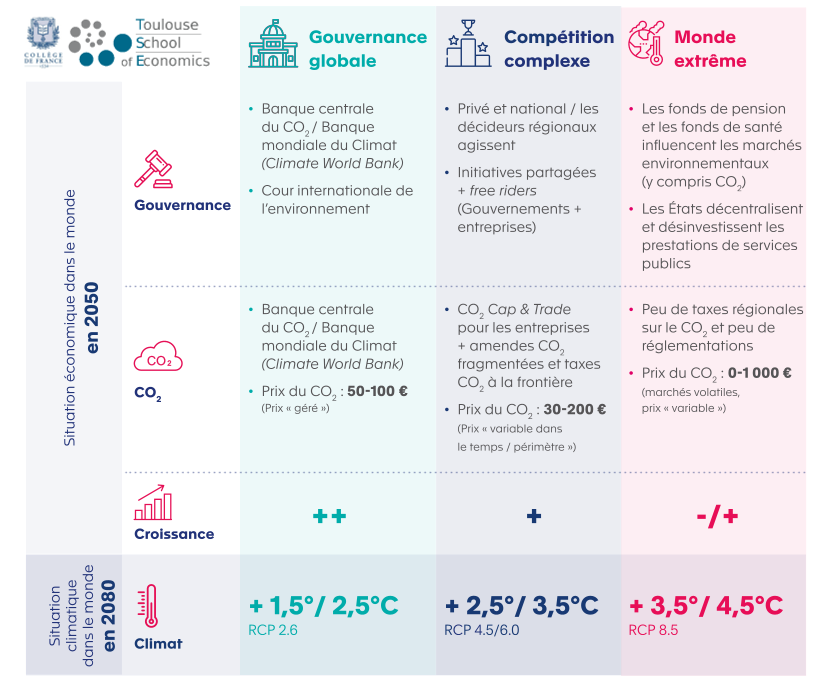

Transition climatique & son impact sur l'économie

- ■Directeur de projet dédié rattaché au Comité exécutif

- ■Feuille de route validée par l’initiative Science Based Targets (SBTi)

- ■Partenariats privilégiés avec Schneider Electric, Accenture, Engie, KPMG et Deloitte

- ■Indicateur de performance lié à la rémunération variable du Management

- ■Plan d'atténuation du risque avec environ 150 projets en cours de déploiement

●●○

●●○

2.1.1.2.

Perte d'un site pour une raison industrielle ou naturelle

- ■Modèle d'appréciation du risque industriel basé sur un référentiel de 15 critères d'évaluation

- ■Evaluation du parc industriel existant sur le modèle cité précédemment

- ■Audits périodiques conduits par l’assureur et délivrance d’un label RHP

- ■Appréciation de facteurs externes (incendie, risques climatiques, cyber, etc.)

- ■Analyse et partage systématiques des incidents

- ■Audits spécifiques pour les sites les plus exposés réalisés par des experts techniques

- ■Existence d’un système de surveillance et d’alerte en temps réel en matière d’événement climatique

- ■Analyse des vulnérabilités à la transition climatique du parc de sites industriels

●●○

●●○

2.1.1.8.

Croissance externe & intégration HELLA

- ■Orientations stratégiques déterminées par le Conseil d’administration

- ■Pilotage et allocation des ressources nécessaires par une équipe dédiée

- ■Implication de cette équipe dans la vie des entités concernées et présence aux instances décisionnelles

- ■Constitution des provisions nécessaires

●○○

●●●

2.1.1.4.

Pandémie

- ■Mise à jour du processus de gestion de crise

- ■Déploiement du programme Safer Together applicable à l’ensemble des sites et réalisation d’audits réguliers

- ■Mise en œuvre de mesures de réduction des coûts et de sécurisation des liquidités

●○○

●●●

2.1.1.7.

DPEF

Impact environnemental des sites

- ■Analyse et maîtrise du risque environnemental local basé sur le référentiel ISO14001

- ■Comité environnement et énergie mensuel présidé par la Direction HSE du Groupe

- ■Réseau de managers HSE à tous les niveaux de l'organisation (site, division, Business Group, Groupe)

- ■Exigences HSE intégrées au Faurecia Excellence System

- ■Audit Faurecia Excellence System et audit interne réguliers des sites

●●○

●○○

2.1.1.11.

DPEF

Qualité & sécurité des produits

- ■Certification IATF 16949

- ■Existence d’une Direction qualité déclinée à tous les niveaux de l’organisation

- ■Mesure de la satisfaction client

- ■Dispositif d’alerte et culture de la résolution de problèmes avec des preuves

- ■Auditeurs spécialisés et indépendants

●○○

●●○

2.1.1.6.

Sécurité & fiabilité des systèmes d’information, des données & des produits embarqués

- ■Equipe de spécialistes dédiés à la cybersécurité avec un DSSI à la tête

- ■Plan stratégique dédié aux risques liés aux systèmes d'information (technologies de l'information et opérationnelles)

- ■Audits réguliers des applications sensibles

- ■Méthodologie précise de gestion des projets informatiques

- ■Existence d’un Security Operation Center

- ■Programme de conformité RGPD

- ■Exercices de simulations réguliers pour Faurecia et HELLA

- ■Déploiement d’une formation en ligne et réalisation d’une campagne de sensibilisation annuelle

●○○

●●○

2.1.1.1.

DPEF

Sécurité au travail

- ■Existence d’un réseau HSE à tous les niveaux de l’organisation

- ■Analyse systématique des accidents

- ■Formation obligatoire aux règles HSE

- ■Audit régulier de l’ensemble des sites et systématique en cas d’alerte

- ■Analyse ergonomique des postes de travail

- ■Hazard hunting réguliers dans les sites industriels

●○○

●●○

2.1.1.10.

Risques financiers & de marchés

2.1.2.

Risque lié aux matières premières & à l'inflation des coûts

- ■Négociation clients et gestion stricte des stocks

- ■Fluctuation du prix des matières premières majoritairement répercutée aux clients selon le principe pass through basis

- ■Répercussion aux clients des hausses de prix liée à l’inflation et impactant différent postes de coûts (énergie, transport, main d'œuvre, etc.)

●●○

●●●

2.1.2.4.

Risque de liquidité

- ■Assurance d’une partie de la liquidité au moyen de contrats de cession de

créances commerciales - ■Émission régulière de billets de trésorerie

- ■Ressources financières diversifiées

●●○

●●○

2.1.2.1.

Risque de crédit client

- ■Réalisation d’une analyse de risque préalablement à l’acquisition de nouveaux clients

- ■Reporting spécifique sur les encours clients

●●○

●●○

2.1.2.5.

Risque de taux

- ■Gestion centralisée de la couverture du risque de taux

- ■Décisions prises au sein d’un Comité mensuel des risques de marché

- ■Existence d’une politique de couverture mise en œuvre ayant pour objectif de limiter l’effet de la variation des taux courts sur le résultat du Groupe

●●○

●○○

2.1.2.2.

Risque de change

- ■Gestion centralisée de la couverture du risque de change

●●○

●○○

2.1.2.3.

Risques juridiques, réglementaires & réputationnels

2.1.3.

Évolution réglementaire & tensions géo-politiques

- ■Réseau constitué d’experts juridiques, fiscaux et financiers

- ■Veille permanente des législations et réglementations en France et à l’étranger

- ■Suivi d'un processus de conformité aux sanctions

●●●

●●○

2.1.3.1.

DPEF

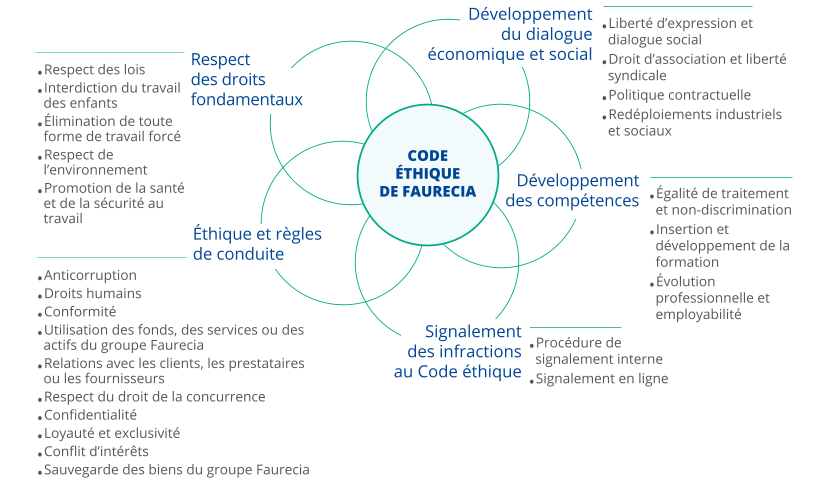

Éthique des affaires

- ■Réseau mondial de responsables conformité

- ■Formation et sensibilisation des salariés

- ■Code éthique/procédures internes

- ■Cartographie du risque d'anti-corruption

- ■Processus d’évaluation des tiers

- ■Contrôles comptables spécifiques à la prévention et la détection de la corruption

- ■Existence d’un dispositif d’alerte

●●○

●●●

2.1.3.5.

Propriété intellectuelle

- ■Réseau interne d’experts et de spécialistes

- ■Réseau mondial de conseils externes

- ■Réalisation de recherches d’antériorité et de veilles technologiques

- ■Pilotage centralisé des sujets techniques et juridiques

●●●

●○○

2.1.3.4.

DPEF

Chaîne de valeur responsable

- ■Politique d’achats durables Buy Beyond avec une solution dédiée

- ■Analyse RSE systématique des fournisseurs de nos nouveaux programmes

- ■Niveau de score minimal requis

- ■Audit qualité des fournisseurs englobant les aspects RSE

- ■Existence d’un dispositif d’alerte

●●●

●○○

2.1.3.3.

Litiges majeurs

- ■Suivi régulier à travers un reporting dédié

- ■Réalisation de provisions adéquates

●●○

●●○

2.1.3.2.

Note : Le sigle DPEF indique qu’il s’agit d’un risque présentant des enjeux extra-financiers faisant l’objet d’une description détaillée au chapitre 4 « Performance extra-financière ». L’identification des risques et des opportunités RSE se fonde sur une cartographie des risques RSE réalisée par le Groupe de manière complémentaire à la cartographie des risques Groupe. Un univers des risques (et les descriptions associées) a ainsi été défini lors d’un processus incluant une consultation des parties prenantes internes et externes. Les risques identifiés ont fait l’objet d’une notation par les parties prenantes. Les risques retenus sont ceux ayant présentés une criticité importante lors de cette phase de notation et ont fait l’objet d’une validation par le Comité des risques du Groupe.

- la définition du contexte et des objectifs associés du Groupe ; cette phase de stratégie prospective est réalisée en début d'année dans le cadre du plan stratégique. Grâce à une approche bottom-up, pour chaque ligne de produit, le livrable est formalisé avec une analyse SWOT et une cartographie de tolérance au risque. Celle-ci intègre 3 éléments clefs :

-

2.2.Acteurs et dispositif

Le Conseil d’administration du Groupe est informé par le Comité d’audit, notamment en charge du suivi de l’efficacité du dispositif de maîtrise du risque et de contrôle interne (qui ne se limitent pas aux risques de natures comptable et financière), des principales actions déployées par le Groupe en la matière. Le Comité d’audit est lui-même informé grâce à l’intervention de différents acteurs et procède tous les ans à une revue formelle du programme de gestion du risque et du système de contrôle interne.

Les schémas ci-dessous présentent, de manière synthétique, l’organisation et le fonctionnement de la maîtrise du risque et du contrôle interne au sein du Groupe.

2.2.1.Les Directions opérationnelles

Le Comité exécutif du Groupe examine de façon mensuelle les risques majeurs inhérents à l’activité du Groupe dans le cadre du Comité des opérations et contribue, au moins une fois par an, à la revue de la cartographie des risques préparée par le Comité des risques Groupe.

L’équipe dirigeante de chaque activité (Business Group) est responsable de l’identification et de la maîtrise des risques opérationnels inhérents à son activité, lesquels sont examinés au sein du Comité des opérations et du Comité des risques qui leur sont rattachés. Les fonctions opérationnelles et les fonctions support des activités orientent et conduisent les actions, y compris la gestion du risque, nécessaires à la réalisation des objectifs du Groupe.

-

2.3.Assurances et couverture du risque

La politique de sauvegarde des actifs est fondée sur la mise en place et l’adaptation continue d’une politique (i) de prévention des risques industriels et (ii) de transfert des risques principaux et assurables vers le marché de l’assurance.

Par ailleurs, compte-tenu de l’évolution de la sinistralité et de l’évolution défavorable du marché de l’assurance – en particulier l’augmentation des franchises – Faurecia se retrouve de facto son propre assureur dans une certaine mesure. Le Groupe a mis en place une société captive de réassurance localisée au Luxembourg afin de structurer davantage cette auto-assurance. Le Groupe a obtenu l’accord du Commissariat aux Assurances du Luxembourg en mai 2021 et la société Forvia-Ré est maintenant active sur les programmes d’assurance de responsabilité civile, dommages et pertes d’exploitation du Groupe.

2.3.1.Assurance incendie, dommages et pertes d’exploitation

Le Groupe a placé sa police d’assurance incendie, dommages et pertes d’exploitation auprès d’une co-assurance constituée d’un leader, FM Global, et d’autres compagnies d’assurances de premier plan.

Les bâtiments et les équipements sont assurés en valeurs de remplacement à neuf. Les garanties s’organisent autour d’une police cadre qui couvre directement les risques situés en zone libre prestation de services (LPS) et de polices locales pour les filiales situées hors zone LPS.

Les taux de prime applicables aux capitaux exposés (dommages directs et marge brute annuelle) dépendent directement de la classification « risque hautement protégé » attribuée au site, après audit de l’assureur.

- ■juin 2019 : destruction à la suite d'un incendie de l’usine polonaise du fournisseur Modulo de Faurecia Clean Mobility ;

- ■novembre 2019 : incendie d’un atelier de fabrication de planches de bord et panneaux de porte de l’usine d’Abrera en Espagne à la suite d'un départ de feu sur une ligne de peinture.

Ces sinistres ainsi que l’évolution générale du marché de l’assurance ont conduit à un durcissement significatif des conditions du programme :

- ■forte augmentation des franchises, en particulier pour les sites importants mal protégés ou exposés à de forts risques naturels ;

- ■augmentation de la prime ;

- ■augmentation de la franchise des carences et suppression de la couverture des carences indirectes (fournisseurs de rang 2 et plus, fournisseurs de clients).

- ■un suivi en Comité des risques des plans d’action de la protection contre les incendies des sites principaux les plus vulnérables ;

- ■le lancement d'une démarche d'analyse et d'un suivi du risque incendie et des risques naturels de nos principaux fournisseurs, en particulier grâce à la localisation précise de leurs sites de production ;

- ■le lancement d'une démarche d'évaluation technique et économique des coûts de sécurisation des sites exposés à un fort risque d’inondation, séisme, vent ou poids de la neige.

Le renouvellement de la police Dommages de juillet 2022 a été touché par une indexation des valeurs dans les pays affectés par l’inflation. Des actions de fiabilisation des valeurs déclarées sont en cours afin d’atténuer cet effet.

Enfin, la montée des aléas climatiques pourrait accroître la sinistralité liée aux évènements naturels ou déclencher d'autres évènements (vagues de chaleur, pénurie en eau, etc) susceptibles d’affecter les Opérations du Groupe. Une analyse complète du parc des sites industriels a été réalisée par un partenaire externe en 2022, avec pour objectif l'anticipation des probables impacts du changement climatique sur les sites industriel les plus vulnérables. A partir de cette analyse de risque, un plan d’adaptation va être déployé sur les sites concernés à partir de 2023.

Les assurances de dommages sont complétées par l’assurance des chantiers, l’assurance des transports de marchandises ou d’équipements et l’assurance des risques politiques.

Un projet de consolidation des différentes polices de transports régionales est en cours d'exécution. Un appel d’offres a été lancé pour renouveler la police Transports et remporté par AXA XL qui est devenu l’assureur du Groupe au 1er janvier 2022. Des actions de prévention sont en cours afin de maitriser la sinistralité dans les pays affectés par des sinistres récurrents.

-

3Gouvernement d’entreprise

Les informations qui suivent constituent le chapitre relatif au rapport sur le gouvernement d’entreprise prévu par l’article L. 225-37 dernier alinéa du Code de commerce.

Certaines informations faisant partie intégrante du rapport sur le gouvernement d’entreprise, telles que requises par les articles L. 22-10-8 et L. 22-10-10 du Code de commerce, figurent dans d’autres chapitres du présent Document d’enregistrement universel. Des renvois intégrés dans la présente partie indiquent le chapitre du présent Document d’enregistrement universel dans lequel ces informations sont mentionnées.

-

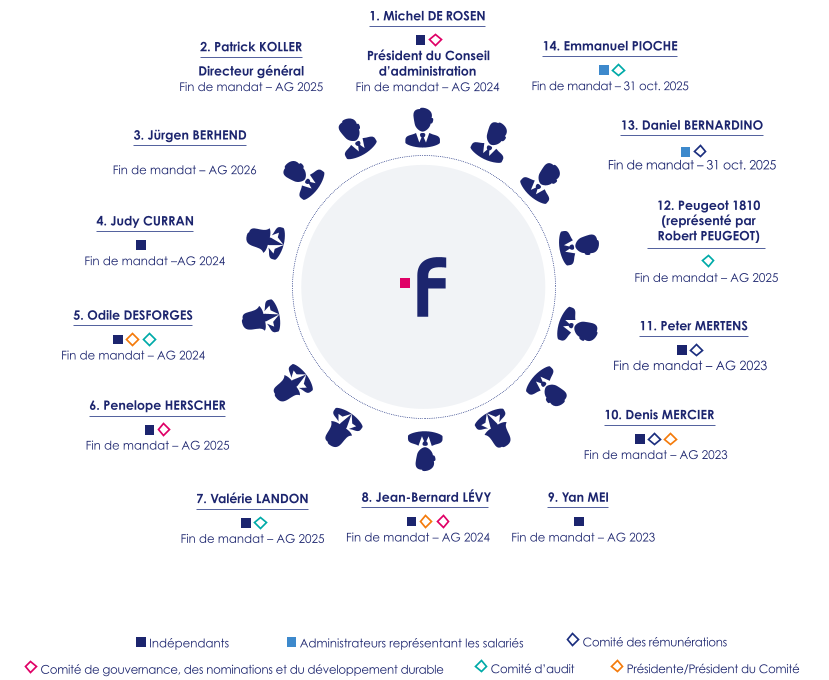

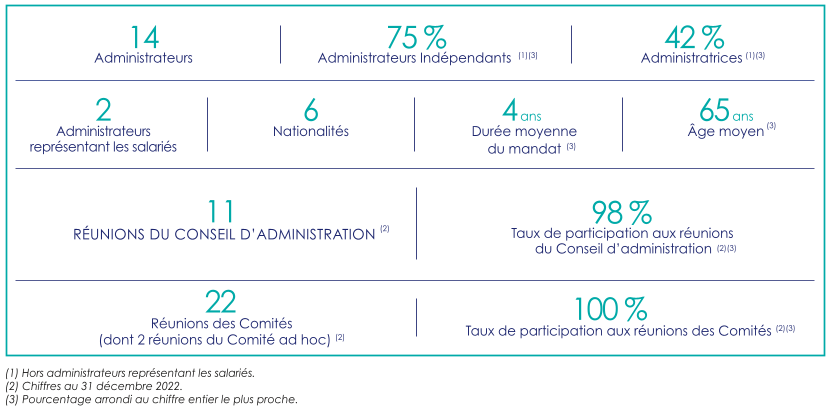

3.1.Conseil d’administration

3.1.1.Présentation synthétique du Conseil d’administration et chiffres clés

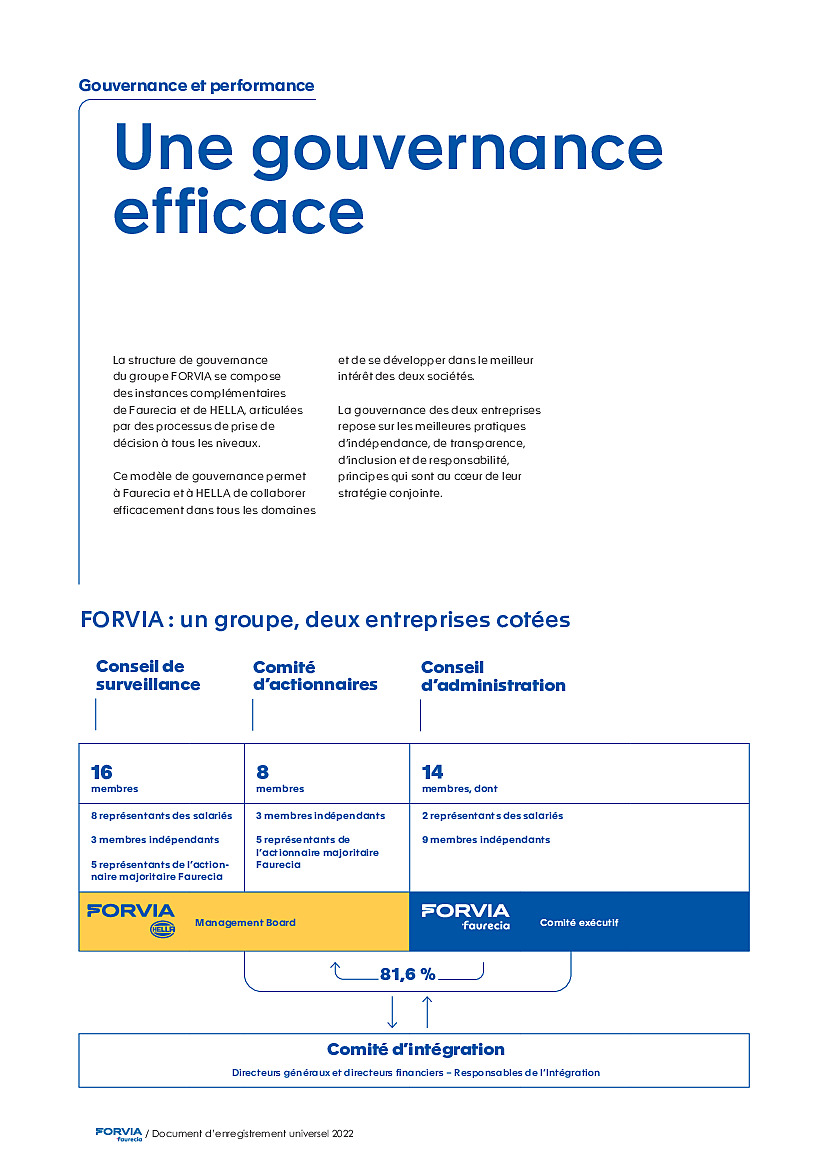

Le schéma ci-dessous présente, de manière synthétique, la composition du Conseil d’administration et des Comités (permanents) à la date du présent Document d’enregistrement universel :

-

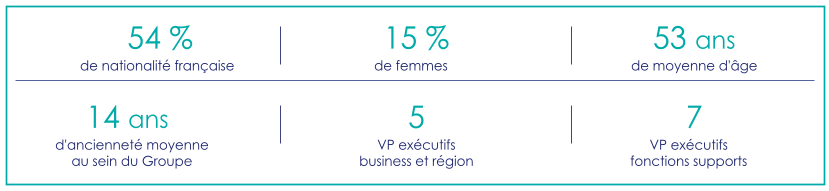

3.2.Direction opérationnelle du Groupe

Outre la Direction générale, dont les informations sont mentionnées à la section 3.1.2.4 « Structure de gouvernance et dialogue actionnarial », le Groupe comprend un Comité exécutif et s’appuie également sur le Group Leadership Committee (top 300). La politique de diversité au sein des instances dirigeantes est décrite au chapitre 4 « Performance extra-financière », section 4.4.2 « Diversité et Inclusion » du présent Document d’enregistrement universel.

Comme indiqué en section 4.4.2 du présent Document d’enregistrement universel, Faurecia s’est donné pour objectif de dynamiser le recrutement et la promotion interne des femmes afin d’augmenter la présence des femmes parmi les ingénieurs et cadres ainsi que dans l’encadrement supérieur du Groupe avec pour objectifs 24 % en 2025 et 30 % en 2030 de femmes au sein du Group Leadership Committee (top 300). Au 31 décembre 2022, le Group Leadership Committee (top 300) était composé de 23 % de femmes (comparé à 21 % en 2021) démontrant une progression continue de la féminisation au sein de l’encadrement supérieur. La féminisation du TOP 300 des leaders, en particulier à horizon 2030, permet de créer le « réservoir » nécessaire pour accélérer la mixité au sein du Comité exécutif (étant donné que la majorité des membres du Comité exécutif sont issus du Group Leadership Committee (top 300).

Dans ce cadre, Faurecia a mis en œuvre des actions et initiatives décrites en section 4.4.2 du présent Document d’enregistrement universel, en particulier, en matière de recrutement, de formation et de promotion des talents féminins. En 2023, le Groupe va poursuivre ses efforts de promotion des talents féminins, notamment en mettant en œuvre la deuxième promotion du programme intitulé « RISE » pour une quarantaine de talents féminins identifiés (susceptibles d’occuper à terme des positions de top leaders, dont membre du Comité d’exécutif). Ce programme de neuf mois comprend des sessions de coaching collectif, des exercices de co-développement et des événements de mise en relation. il est parrainé par quatre membres du Comité exécutif, dont le Directeur général. En développant au plus haut niveau les talents féminins, le Groupe développe un management plus inclusif, permettant à des potentiels féminins d'être développés à leur tour par ces rôles modèles.

Il convient par ailleurs de relever que les plans récents d’actions de performance en faveur du Group Leadership Committee (top 300) incluent une condition interne liée à la mixité hommes-femmes, encourageant ainsi les actions en faveur de la féminisation de l’encadrement supérieur.

Le Conseil d’administration procède annuellement à une revue du plan de succession du Comité exécutif (avec une attention particulière à la proportion de femmes dans le plan de succession) ainsi qu’à une revue distincte de la politique de diversité du Groupe.

3.2.1.Comité exécutif

La Direction exécutive du groupe Faurecia est assurée, sous la responsabilité du Directeur général, par un Comité exécutif qui se réunit au moins une fois par mois pour examiner les résultats du Groupe et délibérer sur les questions d’ordre général du Groupe et aussi souvent que l’intérêt de la Société l’exige.

Composition du Comité exécutif

Patrick KOLLER,

Directeur généralVictoria CHANIAL

Vice-Présidente exécutive, CommunicationNolwenn DELAUNAY

Vice-Présidente exécutive, Directrice juridique Groupe et Secrétaire du Conseil d’administrationOlivier DURAND

Vice-Président exécutif, Directeur financier GroupeNik ENDRUD

Vice-Président exécutif de la région AmériquesFrank HUBER

Vice-Président exécutif, Faurecia Automotive SeatingOlivier LEFEBVRE

Vice-Président exécutif, Faurecia Clean MobilityJean-Paul MICHEL

Vice-Président exécutif, Faurecia InteriorsChristopher MOKWA

Vice-Président exécutif, Transformation Digitale et Stratégie

Thorsten MUSCHAL

Vice-Président exécutif, Vente et Management des ProgrammesChristophe SCHMITT

Vice-Président exécutif, Opérations GroupeJean-Pierre SOUNILLAC

Vice-Président exécutif, ressources humainesFrançois TARDIF

Vice-Président exécutif, Asie -

3.3.Rémunération des mandataires sociaux

3.3.1.Rémunération des dirigeants mandataires sociaux au titre des exercices 2021 et 2022

Le Conseil d’administration, sur proposition du Comité des rémunérations, fixe la rémunération des dirigeants mandataires sociaux exécutifs et non exécutifs dans le respect des dispositions légales applicables et de la politique de rémunération.

3.3.1.1.Rémunération du Président du Conseil d’administration

3.3.1.1.1.Rappel des principes de rémunération pour 2022

La politique de rémunération fixant la structure ainsi que les principes et critères arrêtés pour déterminer la rémunération et les avantages de toute nature accordés au Président du Conseil d’administration au titre de l’exercice clos le 31 décembre 2022, qui a été approuvée à 99,60 % par l’assemblée générale de la Société du 1er juin 2022 au titre de la 11ème résolution, figure dans le Document d’enregistrement universel 2021 de la Société, à la section 3.3.4.1. « Politique de rémunération des mandataires sociaux », et plus précisément à la section 3.3.4.1.2. « Politique de rémunération du Président du Conseil d’administration ».

Il est rappelé, de manière synthétique, que la politique de rémunération 2022 du Président du Conseil d’administration prévoyait, comme lors des exercices précédents, une rémunération fixe, des avantages en nature et une protection sociale.

La rémunération du Président du Conseil d’administration au titre des exercices 2021 et 2022 telle que décrite ci-dessous, est conforme à la politique de rémunération approuvée par les actionnaires. Elle reflète la volonté de la Société de mettre en place un système de rémunération simple, stable et conforme aux pratiques de marché comme cela a été présenté aux actionnaires.

3.3.1.1.2.Rémunération versée au cours de l’exercice 2022 ou attribuée au titre du même exercice

3.3.1.1.2.1. Rémunération annuelle fixe

Le Conseil d’administration du 18 février 2022 a décidé de maintenir la rémunération fixe annuelle du Président du Conseil d’administration à 300 000 euros. Celle-ci est demeurée inchangée depuis 2017.

La rémunération annuelle fixe du Président du Conseil d’administration, déduction faite des avantages en nature liés à la mise à disposition d’une assistante pour ses activités autres que celles relatives à la présidence de Faurecia, s’est élevée à 265 200 euros (hors avantages en nature et protection social décrits ci-dessous). Elle a été intégralement versée en 2022.

3.3.1.1.2.2. Avantages en nature et protection sociale

Outre la mise à disposition d’une assistante pour ses activités autres que celles relatives à la présidence de Faurecia pour un montant valorisé à 34 800 euros et inclus dans le plafond de 300 000 euros mentionné ci-dessus, le Président du Conseil d’administration a bénéficié de la mise à disposition d’un véhicule. Cet avantage est valorisé à 6 624 euros.

Il est enfin précisé que la Société a versé, au titre du régime complémentaire d’assurance médicale/vie/invalidité, 4 692 euros.

3.3.1.1.2.3. Autres éléments de rémunération

À l’exception des éléments décrits ci-dessus, le Président du Conseil d’administration n’a bénéficié d’aucun autre élément de rémunération (notamment au titre de la rémunération de ses fonctions d’administrateur), y compris par une société comprise dans le périmètre de consolidation de la Société au sens de l’article L. 233-16 du Code de commerce.

3.3.1.1.3.Rémunération versée au cours des exercices 2021 et 2022 ou attribuée au titre de ces mêmes exercices

Les tableaux ci-dessous présentent les rémunérations et avantages versés au cours des exercices 2021 et 2022 ou attribués au titre de ces exercices au Président du Conseil d’administration.

Il est précisé que dans la mesure où le Président du Conseil d’administration ne perçoit qu’une rémunération fixe, ainsi que des avantages en nature et bénéficie d’une protection sociale, à l’exclusion de toute autre rémunération, les tableaux n° 4 à n° 7 prévus par le Code AFEP-MEDEF et la position-recommandation AMF n° 2021-02 sont sans objet. Il en est de même du tableau n° 10 prévu par le Code AFEP-MEDEF.

Synthèse des rémunérations et des options et actions attribuées à Michel de Rosen

Tableau n° 1 (Code AFEP-MEDEF et position-recommandation AMF n° 2021-02)

(en euros)

Exercice 2021

Exercice 2022

Rémunérations attribuées au titre de l’exercice (détaillées au tableau n°2)

310 070

311 316

Valorisation des options attribuées au cours de l’exercice

-

-

Valorisation des actions de performance attribuées au cours de l’exercice

-

-

Valorisation des autres plans de rémunération de long terme

-

-

Total

310 070

311 316

Récapitulatif des rémunérations de Michel de Rosen

Tableau n° 2 (Code AFEP-MEDEF et position-recommandation AMF n° 2021-02)

(brut en euros)

Exercice 2021

Exercice 2022

Montants attribués

Montants versés

Montants attribués

Montants versés

Rémunération fixe

265 200

265 200

265 200

265 200

Rémunération variable annuelle

-

-

-

-

Rémunération variable pluriannuelle

-

-

-

-

Rémunération exceptionnelle

-

-

-

-

Rémunération allouée au titre du mandat d’administrateur

-

-

-

Avantages en nature (1)

44 870

44 870

46 116

46 116

Total

310 070

310 070

311 316

311 316

(1) Ce montant inclut la mise à disposition d'une assistante, la mise à disposition d'un véhicule (5 393 euros au titre de l'exercice 2021 et 6 624 euros au titre de l'exercie 2022) et également la protection sociale (4 677 euros au titre de l’exercice 2021 et 4 692 euros au titre de l’exercice 2022).

Tableau n° 11 (Code AFEP-MEDEF et position-recommandation AMF n° 2021-02)

Contrat de travail

Régime de retraite supplémentaire

Indemnités ou avantages dus

ou susceptibles d’être dus à raison

de la cessation ou du

changement de fonctionsIndemnité relative

à une clause de

non-concurrenceOui

Non

Oui

Non

Oui

Non

Oui

Non

Nom : Michel de ROSEN

Fonction : Président du Conseil d’administration depuis le 30 mai 2017

Date de fin de mandat :

AG 2024Non

Non

Non

Non

3.3.1.2.Rémunération du Directeur général

3.3.1.2.1.Rappel des principes de rémunération pour 2022

La politique de rémunération fixant la structure ainsi que les principes et critères arrêtés pour déterminer la rémunération et les avantages de toute nature accordés au Directeur général au titre de l’exercice clos le 31 décembre 2022, qui a été approuvée à 85,19 % par l’assemblée générale de la Société du 1er juin 2022 au titre de la 12e résolution, figure dans le Document d’enregistrement universel 2021 de la Société, à la section 3.3.4.1. « Politique de rémunération des mandataires sociaux », et plus précisément à la section 3.3.4.1.3. « Politique de rémunération du Directeur général ».

- ■une rémunération annuelle fixe ;

- ■une rémunération annuelle variable, soumise à conditions de performance et pouvant représenter un montant maximum de 180 % de la rémunération annuelle fixe ;

- ■une rémunération de long terme sous forme d’attributions gratuites d’actions soumises à conditions de présence et de performance ;

- ■une indemnité de départ ;

- ■une indemnité en contrepartie d’un engagement de non-concurrence ;

- ■un préavis et un engagement de non-débauchage/ non-sollicitation ;

- ■des compléments de retraite à cotisations et à prestations définies ;

- ■des avantages en nature et une protection sociale ;

- ■rémunération au titre de ses fonctions au sein du Comité des actionnaires de HELLA.

La rémunération du Directeur général au titre des exercices 2021 et 2022, telle que décrite ci-dessous, est conforme à la politique de rémunération approuvée par les actionnaires. Elle reflète la volonté de la Société de mettre en place un système de rémunération lisible, compétitif et comprenant une part prépondérante de la rémunération assise sur des critères de performance clairs et précis relatifs à la mise en œuvre de la stratégie et dont l’atteinte profite à l’ensemble des parties prenantes.

3.3.1.2.2.Rémunération versée au cours de l’exercice 2022 ou attribuée au titre du même exercice

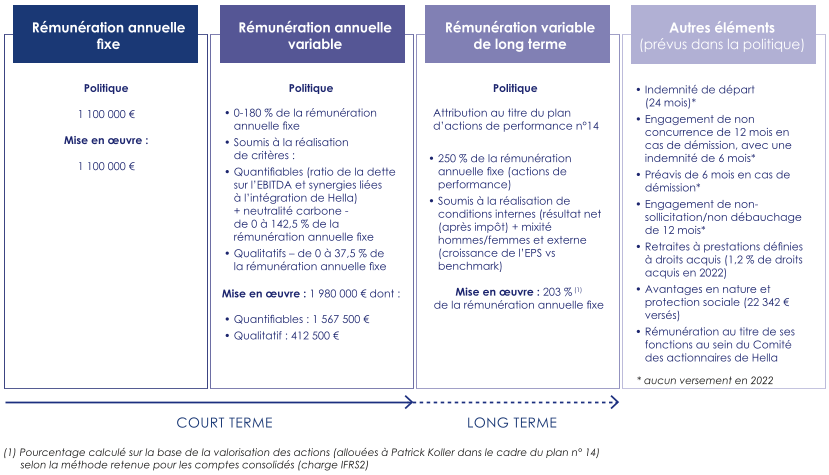

Rémunération du Directeur général en 2022

L’exercice 2022 a été marqué par la transformation du Groupe au travers de la consolidation financière de HELLA. Bien que le contexte économique soit resté tendu en 2022 dans le secteur automobile, et plus particulièrement pour les équipementiers et que la situation ait été aggravée par le contexte géopolitique, notamment en Europe, la Société a pu montrer sa résilience, renforcer sa présence sur ses différents marchés régionaux et accompagner le développement des segments technologiques porteurs. Les actions engagées en matière de protection du résultat opérationnel, de préservation de la trésorerie et de flexibilisation des coûts fixes ont protégé les résultats du Groupe pendant cette période. Le Groupe a de plus mis à exécution sa stratégie de désendettement selon le plan soumis aux actionnaires, qui s'est notamment traduit par la renégociation de sa dette et la cession d'actifs. Le Groupe a initié différents programmes de synergies, y compris de synergies d'optimisation de coûts suite à la consolidation de HELLA. Il a par ailleurs poursuivi son plan ambitieux de neutralité carbone, qui a produit des effets dans l'ensemble des secteurs et géographies du Groupe.

Ces réalisations sont reflétées dans la rémunération du Directeur général en 2022, dont une part significative est assise sur la performance du Groupe, notamment sur les aspects variables à court et long termes.

3.3.1.2.2.1. Rémunération annuelle fixe

Le Conseil d’administration du 18 février 2022, sur recommandation du Comité des rémunérations, avait décidé, sous réserve de l’adoption de la politique de rémunération 2022 par l’assemblée générale de la Société, de porter à compter du 1er janvier 2022 la rémunération annuelle fixe du Directeur général de 1 000 000 euros à 1 100 000 euros, pour tenir compte de la nouvelle dimension du Groupe consécutivement à l’acquisition de HELLA en janvier 2022 et de l'évolution significative des responsabilités du Directeur général en découlant. La proposition d’augmentation de 10 %, qui a été approuvée par l'assemblée générale du 1er juin 2022, se fondait sur une étude comparative établie sur la base d’un groupe de sociétés industrielles européennes comparables.

En conséquence, le montant de la rémunération annuelle fixe du Directeur général s’est élevé à 1 100 000 euros au titre de l’exercice 2022. Ce montant a été intégralement versé en 2022.

3.3.1.2.2.2. Rémunération annuelle variable

Le Conseil d’administration, sur recommandation du Comité des rémunérations, a fixé les modalités de détermination de la rémunération variable du Directeur général au titre de l’exercice 2022, et ce conformément aux modalités de la politique de rémunération 2022.

Le résultat de l’analyse par le Conseil d’administration du 17 février 2023, sur recommandation du Comité des rémunérations, de la réalisation des critères quantifiables et qualitatifs de la rémunération annuelle variable au titre de l’exercice clos le 31 décembre 2022 est présenté dans le tableau ci-dessous :

Poids relatif de chaque critère de performance

Minimum (1)

Objectif cible (1)

Maximum (1)

Niveau de réalisation

Montant en numéraire (euros)

Appréciation

Quantifiables (répartition des critères sur une base 100 %) : de 0 % à 142,50 % de la rémunération annuelle fixe

Ratio de la dette nette/EBITDA (50 %)

0 %

100 %

190 %

190 %

1 045 000

Dépassement des objectifs en matière d'exécution de la stratégie de désendettement sur l'année 2022, de déploiement du plan de synergies Faurecia/HELLA avec impacts quantifiables sur 2022 et en rythme annuel et en matière de réalisation des objectifs de trajectoire vers la neutralité carbone.

Synergies liées à l’intégration d’Hella (10 %)

0 %

100 %

190 %

190 %

209 000

Critère quantifiable environnemental lié à la neutralité carbone (15 %)

0 %

100 %

190 %

190 %

313 500

Total quantifiables

-

-

-

190 %

1 567 500

Individuels (répartition des critères sur une base 100 %) : de 0 % à 37,5 % de la rémunération annuelle fixe

Prises de commandes (25 %)

0 %

100 %

150 %

150 %

412 500

Atteinte des objectifs 2022 de prises de commandes, assorti de la marge associée.

Total qualitatifs

-

-

-

150 %

412 500

Total

-

-

-

-

1 980 000

-

(1) Les montants chiffrés des objectifs des critères quantifiables ne sont pas rendus publics pour des raisons de confidentialité.

- ■Critères quantifiables :

- ■Le critère lié au ratio de dette nette sur l'EBITDA a été défini par le Conseil d'administration en référence à la trajectoire de désendettement consécutive à l'acquisition de HELLA et les objectifs ont été fixés dans le budget du Groupe. La réalisation a été mesurée au 30 juin 2022 et au 31 décembre 2022 et le Conseil d'administration a constaté une atteinte au maximum des objectifs.

- ■Le critère lié aux synergies afférentes à l'intégration de HELLA a été défini par le Conseil d'administration en référence au plan d'intégration de HELLA et aux synergies financières attendues au niveau du Groupe consolidé et les objectifs ont été fixés dans le budget du Groupe. La réalisation a été mesurée au 31 décembre 2022 et le Conseil d'administration a constaté une atteinte au maximum des objectifs, que ce soit tant pour l'impact sur 2022 qu'en rythme annuel (run rate).

- ■Le critère environnemental lié à la neutralité carbone a été défini par le Conseil d'administration en référence à la trajectoire de réalisation des engagements du Groupe (hors HELLA) pour 2025 et en cohérence avec l'étape intermédiaire de 2023, comme précisé dans le "sustainability-linked financing framework". La réalisation a été mesurée au 31 décembre 2022 et le Conseil d'administration a constaté une atteinte au maximum des objectifs, avec 35,9 tonnes de CO2 émises par million d'euros de revenu généré au niveau de Faurecia.

- ■Critère qualitatif : compte tenu des objectifs fixés et des résultats obtenus, le critère qualitatif a été réalisé au maximum. Les éléments pris en compte sont détaillés ci-dessous.

- ■Le montant des prises de commandes en euros a été atteint au niveau du budget de Faurecia et dépassé au niveau de Forvia ; les marges opérationnelles associées à ces commandes ont été supérieures aux budgets de Faurecia et de Forvia fixés par le Conseil d'administration.

Après avoir examiné le taux de réalisation des objectifs des critères de la rémunération annuelle variable au titre de l’exercice 2022, le Conseil d’administration du 17 février 2023 a constaté que le montant total de la rémunération annuelle variable au titre de 2022 s’élève à 1 980 000 euros, contre 300 000 euros au titre de l’exercice 2021 (et 270 000 euros au titre de l’exercice 2020). Compte tenu du montant de la rémunération annuelle variable au titre de l’exercice 2022 résultant de la surperformance relative aux critères quantifiables, la proportion relative de la rémunération annuelle fixe et annuelle variable au titre de l’exercice 2022 est la suivante : 36 % pour la rémunération annuelle fixe et 64 % pour la rémunération annuelle variable.

Conformément aux dispositions de l’article L. 22-10-34 du Code de commerce, la rémunération variable au titre de l’exercice clos le 31 décembre 2022 ne sera versée qu’après l’approbation, par les actionnaires réunis le 30 mai 2023 en assemblée générale, des éléments de rémunération versés au cours de l’exercice 2022 ou attribués au titre du même exercice à Patrick Koller, Directeur général.

Il est également rappelé que le versement de la rémunération annuelle variable de Patrick Koller au titre de l’exercice 2021, qui s’élevait à 300 000 euros, était conditionné, conformément à la loi, à un vote favorable de l’assemblée générale du 1er juin 2022 sur les éléments de la rémunération versée ou attribuée au titre/au cours de l’exercice 2021 (9ème résolution). Cette résolution ayant été approuvée à 92,41 %, le versement de la rémunération annuelle variable de Patrick Koller au titre de l’exercice 2021 est intervenu après cette assemblée générale.

3.3.1.2.2.3. Actions de performance

Informations liminaires : Plan livré en 2022 / Plan dont l’appréciation de la performance est intervenue en 2022 / Plan dont les conditions de performance sont fixées par référence à l’exercice 2022

Compte tenu de l’augmentation de capital avec droits préférentiels de souscription à laquelle la Société a procédé en 2022, le Conseil d’administration avait la faculté de neutraliser l’impact de l’opération en procédant à un ajustement des droits à recevoir des actions en faveur des bénéficiaires de Plans d’actions soumises à conditions de performance. Cette faculté était instituée par les règlements des Plans n° 11 du 9 octobre 2019, n° 12 du 22 octobre 2020, ESPI du 23 juillet 2021 et n° 13 du 25 octobre 2021 qui transposaient les règles applicables prévues par les articles R. 225-137 et suivants du Code de commerce, en prenant en compte le ratio entre le cours de l’action avant et après le détachement des droits préférentiels de souscription.

Le Conseil d’administration a décidé lors de sa réunion du 22 juillet 2022 que le nombre d’actions gratuites devant être livrées aux bénéficiaires des plans d’attribution d’actions gratuites dont la période d’acquisition est en cours sera augmenté par multiplication par 1,0788, le nouveau nombre d’actions obtenu étant arrondi à l’entier immédiatement supérieur.

La non réalisation des conditions de performance des objectifs chiffrés interne et externe, décrites au chapitre 5 « Capital et actionnariat », section 5.2.2 « Capital potentiel » du Document d’enregistrement universel 2021, sont rappelées dans le tableau de synthèse ci-dessous. En conséquence, aucune action de performance n’a été livrée au titre du plan n° 10.

Plan n° 11 attribué en 2019 - Performance totale à hauteur de 11,5 % (appréciée au 31 décembre 2021)

Le Conseil d’administration, lors de sa réunion du 9 octobre 2019, avait décidé, sur recommandation du Comité des rémunérations, d’attribuer un nombre maximum de 1 147 260 actions de performance, dont 56 220 à Patrick Koller. Outre une condition de présence, cette attribution est soumise à (i) une condition externe liée au bénéfice net par action mesurée entre l’exercice 2018 et l’exercice 2021, par comparaison avec un groupe de référence composé d'équipementiers automobiles mondiaux, à hauteur de 30 %, (ii) une condition interne liée au résultat net du Groupe (après impôt) au 31 décembre 2021 à hauteur de 60 % et (iii) une condition interne RSE liée à la mixité hommes/femmes au sein de la catégorie des « Managers et Professionnels » (cadres du Groupe) à hauteur de 10 %.

Le Conseil d’administration, lors de sa réunion du 18 février 2022, a constaté, sur recommandation du Comité des rémunérations (i) la non-réalisation des objectifs chiffrés de la condition interne liée au résultat net du Groupe (après impôt) appréciés au 31 décembre 2021 (pondération de 60 %) et (ii) la réalisation, à hauteur de 115 %, de la condition interne RSE liée à la mixité hommes/femmes au sein de la catégorie des « Managers et Professionnels » au 31 décembre 2021.

Le Conseil d’administration, lors de sa réunion du 21 avril 2022, a constaté sur recommandation du Comité des rémunérations la non-réalisation de la condition externe liée au bénéfice net par action du plan n° 11.

Par conséquent et compte tenu de la décision du Conseil d’administration en date du 22 juillet 2022 de procéder à un ajustement des droits à actions gratuites soumises à conditions de performance non encore acquis (à la suite de l'augmentation de capital réalisée par le Groupe), le nombre d’actions de performance qui sera livré au Directeur général en octobre 2023 sera de 5 365 actions.

Le Conseil d’administration, lors de sa réunion du 22 octobre 2020, avait décidé, sur recommandation du Comité des rémunérations, d’attribuer un nombre maximum de 1 384 630 actions de performance, dont 61 140 à Patrick Koller.

Compte tenu de la décision du Conseil d’administration en date du 22 juillet 2022 de procéder à un ajustement des droits à actions gratuites soumises à conditions de performance non encore acquis (à la suite de l'augmentation de capital réalisée par le Groupe), le nombre maximum d’actions de performance désormais attribuées à Patrick Koller a été ajusté à 65 958 dans le cadre du plan n° 12.

Outre une condition de présence, cette attribution est soumise à (i) une condition externe liée au bénéfice net par action mesurée entre l’exercice 2019 et l’exercice 2022, par comparaison avec un groupe de référence composé d'équipementiers automobiles mondiaux, à hauteur de 30 %, (ii) une condition interne liée au résultat net du Groupe (après impôt) au 31 décembre 2022 à hauteur de 60 % et (iii) une condition interne RSE liée à la mixité hommes/femmes au sein de la catégorie des « Managers et Professionnels » (cadres du Groupe) à hauteur de 10 %.

L'impact de l'intégration de HELLA dans les comptes de Faurecia à compter de l'exercice 2022 ainsi que des évènements exceptionnels tels que la guerre en Ukraine et le niveau de véhicules produits ont été retraités de l'objectif chiffré du critère interne de résultat net après impôts du plan n° 12 par décision du Conseil d'administration du 22 juillet 2022 tout en conservant la même courbe d'atteinte.

La réalisation des conditions internes et externe du plan n° 12 sera analysée par le Conseil d’administration lors de sa réunion sur le chiffre d’affaires du premier trimestre 2023.

Le Conseil d’administration, lors de sa réunion du 25 octobre 2021, avait décidé, sur recommandation du Comité des rémunérations, d’attribuer un nombre maximum de 1 389 000 actions de performance, dont 96 150 à Patrick Koller.

Compte tenu de la décision du Conseil d’administration en date du 22 juillet 2022 de procéder à un ajustement des droits à actions gratuites soumises à conditions de performance non encore acquis (à la suite de l'augmentation de capital réalisée par la Société), le nombre maximum d’actions de performance désormais attribuées à Patrick Koller a été ajusté à 103 727 dans le cadre du plan n° 13.